暗号資産のスプレッド比較を解説

暗号資産(仮想通貨)のスプレッド比較を解説。国内外の取引所のスプレッド傾向や、取引手数料との違い、コストを抑えるための戦略を専門的な知見を交えて網羅的に解説します。2025年最新情報も盛り込み、投資家がより賢明な取引判断を下せるよう支援します。

目次を表示

暗号資産のスプレッド比較とは?基本を徹底解説₿

暗号資産(仮想通貨)取引の世界では、多くの専門用語や手数料の仕組みが存在し、とくに初心者は戸惑うことが多いかもしれません。その中でも「スプレッド」は、取引コストに直接関わる非常に重要な概念です。暗号資産のスプレッドに関する基本から、国内外の取引所の比較、コストを抑えるための具体的な戦略に至るまで、専門的な知見を交えながら網羅的に解説します。2025年を見据えた最新情報も盛り込み、投資家がより賢明な取引判断を下せるよう支援することを目的とします。

- 暗号資産(仮想通貨)のスプレッドとは?購入価格と売却価格の差額

- スプレッドと取引手数料の明確な違い

- 【具体例】ビットコインのスプレッド計算方法

- なぜ?仮想通貨のスプレッドが広すぎる(高すぎる)主な5つの原因

- 「販売所」と「取引所」のスプレッドはなぜ違うのか?

- 【海外との比較】国内取引所と海外取引所のスプレッド傾向

暗号資産(仮想通貨)のスプレッドとは?購入価格と売却価格の差額₿

暗号資産取引における「スプレッド」とは、ある特定の暗号資産を購入する際の価格(買値、Askとも呼ばれます)と、同じ暗号資産を売却する際の価格(売値、Bidとも呼ばれます)の間に存在する差額を指します。たとえば、ビットコイン(BTC)の購入価格が100万円で、売却価格が99万5千円であった場合、その差額である5千円がスプレッドとなります。

このスプレッドは、実質的にトレーダーが負担する取引コストの一種と見なすことができます。とくに「販売所」と呼ばれる形式の取引サービスでは、このスプレッドが取引所の主な収益源となっている場合が多く見られます。

重要なのは、スプレッドは固定されたものではなく、常に変動する可能性があるという点です。市場の状況、取引される暗号資産の種類、利用する取引所、さらには取引を行うタイミングによってもスプレッドの幅は変わってきます。一般的に、スプレッドが狭い(小さい)ほど、トレーダーにとっては有利です。なぜなら、購入した暗号資産の価格がわずかに上昇しただけでも利益を出しやすくなるからです。逆にスプレッドが広いと、価格がその差額分以上に上昇しなければ利益が出ないため、不利になります。たとえば、スプレッドが10万円であれば購入価格よりも10万円以上高く売る必要がありますが、スプレッドが2万円であれば2万円以上の値上がりで利益が見込めます。

このスプレッドは、単なる取引コストというだけでなく、市場の効率性や流動性を示す指標の1つとも言えます。スプレッドが広いということは、その暗号資産の取引が活発でなかったり、価格が不安定であったりする可能性を示唆しています。また、とくに暗号資産取引を始めたばかりのトレーダーにとっては、購入した瞬間に評価額がスプレッド分だけマイナスになるという事実は、心理的なハードルとなることもあります。この点を事前に理解しておくことは、冷静な取引判断のために不可欠です。

図1:スプレッドの概念図

売却価格 (Bid) <------------ スプレッド -----------> 購入価格 (Ask)

(995万円) (差額: 5万円) (1000万円)

(注: 上記はビットコイン価格が1BTCあたり1000万円近辺の場合の例示であり、実際の価格・スプレッドとは異なります)

スプレッドと取引手数料の明確な違い₿

暗号資産取引において、多くの利用者が混同しがちなのが「スプレッド」と「取引手数料」です。これらはどちらも取引コストに関連しますが、その性質と発生の仕方が異なります。

「取引手数料」とは、取引所が取引を仲介するサービスに対して課す明示的な料金です。これは通常、取引金額の一定割合(例:0.1%)や、固定額として請求されます。「取引所」形式(ユーザー同士が売買を行う板取引の場)では、この取引手数料が発生することが一般的です。

一方、「スプレッド」は、前述の通り購入価格と売却価格の差額であり、とくに「販売所」形式(利用者が取引所運営会社を相手に売買する形態)において、実質的な取引コストとして機能します。販売所の多くは「取引手数料無料」を謳っていますが、これはスプレッドが存在しないという意味ではありません。むしろ、スプレッドが販売所の収益源となっているため、別途取引手数料を徴収しないというビジネスモデルなのです。

重要なのは、「取引手数料無料」という言葉だけに注目してはいけないという点です。たとえ取引手数料が無料であっても、スプレッドが非常に広く設定されていれば、実質的な取引コストは高額になる可能性があります。一般的に、取引所形式で発生する取引手数料よりも、販売所形式のスプレッドの方がコストとして割高になる傾向があると言われています。たとえば、ある販売所でスプレッドが取引価格の5%に設定されている場合、明示的な取引手数料が0.1%の取引所よりも実質コストははるかに高くなります。

この違いを理解することは、賢明な取引所選びの第一歩です。販売所は手軽さを売りにしていることが多いですが、その手軽さの裏には、スプレッドという形で利用者が負担するコストが隠れていることを認識する必要があります。取引手数料が無料と表示されていても、実際にはスプレッドという形でコストを支払っているという事実は、とくに初心者にとっては見えにくい「隠れたコスト」となりがちです。この点を理解せず、表面的な手数料の安さだけで取引所を選ぶと、意図せず高いコストを支払ってしまう可能性があります。

取引所のビジネスモデルによって、スプレッドを主たる収益源とするか(販売所)、取引手数料を主たる収益源とするか(取引所形式)が分かれるため、利用者はそれぞれのコスト構造を理解し、自身の取引スタイルに合ったプラットフォームを選択することが求められます。

表1:スプレッドと取引手数料の主な違い

| | |

|---|

| 特徴 | スプレッド (Spread) | 取引手数料 (Transaction Fee) |

| 発生形態 | 購入価格と売却価格の差額として価格に内包 (Implicit in price) | 取引ごとに明示的に請求される料金 (Explicit charge) |

| 主な発生場所 | 主に販売所形式 (Sales Office) | 主に取引所形式 (Exchange format) |

| 透明性 | やや低い | 高い |

| 計算根拠 | 提示価格の差 (Difference in quoted prices) | 取引金額の一定割合または固定額 (% of volume or fixed amount) |

| コストとしての認識 | 実質的な取引コスト (Effective trading cost) | 明示的なサービス利用料 (Explicit service fee) |

【具体例】ビットコインのスプレッド計算方法₿

ビットコインのスプレッドを具体的に計算する方法は非常にシンプルです。基本的な計算式は以下の通りです。

スプレッド=購入価格−売却価格

たとえば、ある取引所でビットコイン(BTC)の価格が次のように提示されていたとします。

- BTC 購入価格 (Ask): 7,050,000 円

- BTC 売却価格 (Bid): 7,000,000 円

この場合のスプレッドは、

7,050,000円(購入価格)−7,000,000円(売却価格)=50,000円

となります。

この50,000円が、この瞬間にこの取引所でビットコインを1単位取引する際の実質的なコスト(スプレッド分)です。つまり、1 BTCを購入した直後に売却すると、価格変動が全くなかったとしても50,000円の損失が発生することを意味します。

スプレッドの大きさを評価する際には、金額だけでなく、スプレッド率(価格に対する割合)で見ることも重要です。スプレッド率は、とくに価格帯の異なる暗号資産同士を比較したり、同じ暗号資産でも価格が大きく変動した際のコスト感を把握したりするのに役立ちます。スプレッド率は、たとえば購入価格を基準に以下のように計算できます。

スプレッド率(%)=(スプレッド/購入価格)×100

上記の例では、

(50,000円/7,050,000円)×100≈0.709%

となります。

一部の販売所では、このスプレッド率が0.1%から5.0%、場合によっては10%を超えることもあると指摘されています。このパーセンテージを意識することで、取引コストの大きさをより客観的に比較検討できます。たとえば、ビットコインの価格が1,000万円の時に5万円のスプレッドは0.5%ですが、価格が500万円の時に同じ5万円のスプレッドであれば1%となり、相対的なコストは倍になります。このように、絶対額だけでなく率で見ることで、異なる条件下でのコスト負担をより正確に把握できます。

なお、これらの購入価格や売却価格は、各取引所や販売所がリアルタイムで提示しており、常に変動しています。したがって、実際に取引を行う際には、その瞬間の価格を確認してスプレッドを把握する必要があります。とくに短期的な売買を頻繁に行うアクティブトレーダーにとっては、このリアルタイムのスプレッドの変動を常に意識し、自身の取引戦略に織り込むことが、収益性を左右する重要な要素となります。わずかなスプレッド率の変動でも、取引回数が増えれば総コストに大きな影響を与えるため、取引プラットフォームが提示するリアルタイムの買値と売値を注視することが不可欠です。

なぜ?仮想通貨のスプレッドが広すぎる(高すぎる)主な5つの原因₿

多くの利用者が「スプレッドが広すぎる」と感じる背景には、いくつかの複合的な要因が存在します。これらの原因を理解することは、スプレッドによるコストを抑えるための戦略を立てる上で非常に重要です。

1. 市場の流動性の低さ

市場の「流動性」とは、ある資産を価格に大きな影響を与えることなく、どれだけ迅速かつ容易に売買できるかを示す度合いです。流動性が低い市場、つまり取引参加者や取引量が少ない状況では、スプレッドは広がる傾向にあります。買い手と売り手の数が少ないため、希望する価格でスムーズに取引を成立させることが難しくなり、価格が不安定になりがちです。この結果、価格を提供する側(とくに販売所やマーケットメイカー)は、リスクを吸収するために買値と売値の差を大きく設定する必要が生じ、スプレッドが拡大します。

2. 価格変動(ボラティリティ)の大きさ

暗号資産は価格変動(ボラティリティ)が大きいことで知られています。価格が急騰または急落しているような不安定な状況では、スプレッドもまた大きく広がる傾向があります。価格が大きく動いている最中は、買い注文または売り注文のどちらかに偏りが生じやすく、たとえば価格高騰時には買い注文が殺到し、売り手が不足することで買値と売値のバランスが崩れ、スプレッドが拡大します。このような状況では、価格を提供する側も将来の価格予測が難しくなるため、リスクヘッジのためにスプレッドを広げることが一般的です。価格が急変した際は、スプレッドのコストと価格変動によって得られる利益のバランスを慎重に考慮する必要があります。

3. 取引する時間帯(早朝や週末など)

暗号資産市場は24時間365日稼働していますが、取引が活発な時間帯とそうでない時間帯が存在します。たとえば、世界の主要市場が閉まっている早朝(日本時間)や、多くの機関投資家が参加しにくい週末などは、市場参加者が減少し、流動性が低下する傾向があります。外国為替市場(FX)の例では、ニューヨーク市場が閉まり東京市場が開くまでの早朝時間帯は取引量が極端に少なくなり、スプレッドが広がりやすいとされています。この原則は、グローバルな参加者に支えられている暗号資産市場にも当てはまり、流動性が低下する時間帯にはスプレッドが拡大しやすくなります。

4. 「販売所」形式での取引

前述の通り、「販売所」形式で暗号資産を取引する場合、一般的に「取引所」形式(ユーザー間の板取引)よりもスプレッドが広く設定されています。これは販売所のビジネスモデルに起因しており、販売所は自身が取引の相手方となり、暗号資産の在庫リスクを抱えながら価格を提示します。そのため、運営コストや利益、リスクプレミアムがスプレッドに上乗せされることになります。販売所は取引の簡便さを提供する一方で、その利便性の対価として広めのスプレッドを設定しているのです。

5. アルトコインなどマイナーな通貨

ビットコインやイーサリアムといった主要な暗号資産と比較して、時価総額が小さく取引量が少ないアルトコイン(マイナーな通貨)は、一般的にスプレッドが広い傾向にあります。これは主に、これらの通貨の流動性が低いこと、そしてしばしばボラティリティが高いことに起因します。取引参加者が少ないため、適正な価格形成が難しく、結果としてスプレッドが広がりやすくなります。アルトコインの中でも、とくに取引量の少ないものは、さらにスプレッドが拡大する傾向が見られます。

これらの5つの原因は、しばしば相互に関連しています。たとえば、マイナーなアルトコイン(原因5)は本質的に流動性が低く(原因1)、価格変動も大きくなりがちです(原因2)。これを販売所形式(原因4)で取引しようとすると、スプレッドはさらに広がる可能性があります。また、スプレッドの幅自体が、市場がその資産に対して認識しているリスクのリアルタイムな指標と捉えることもできます。スプレッドが広いということは、それだけ市場がその資産の取引に不確実性やリスクを感じていることの表れと言えるでしょう。とくに初心者にとっては、販売所の利便性(原因4)と、それに伴うスプレッドの広さ(コスト)との間で、どちらを優先するかが重要な判断点となります。

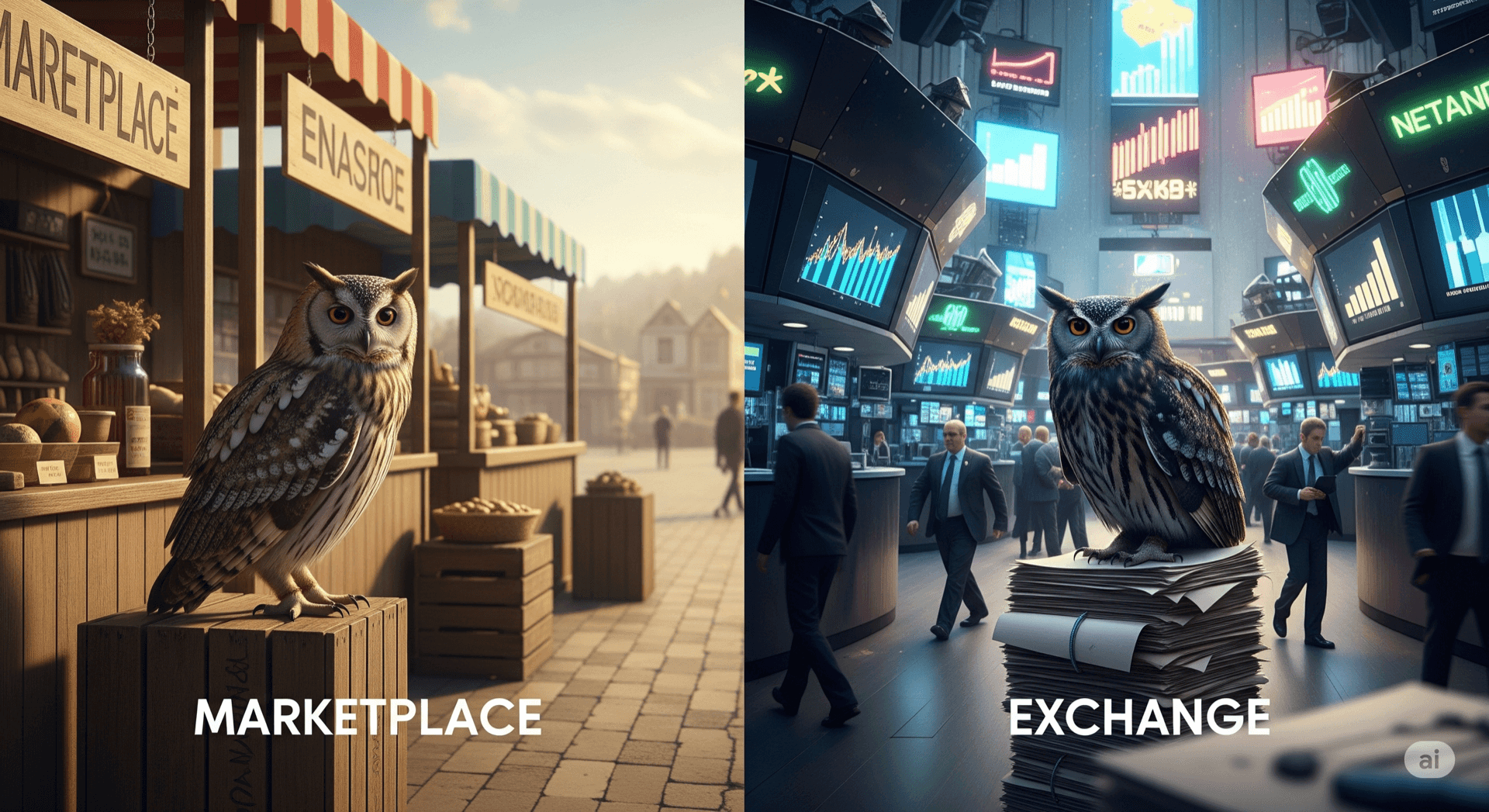

「販売所」と「取引所」のスプレッドはなぜ違うのか?₿

暗号資産の取引方法には、主に「販売所」と「取引所」の2つの形式があり、それぞれスプレッドの仕組みや設定が大きく異なります。この違いを理解することは、取引コストを意識する上で極めて重要です。

販売所 (Sales Office / Marketplace)

- 仕組み:販売所では、利用者は暗号資産交換業者(販売所の運営会社)を直接の相手方として取引を行います。運営会社が提示する購入価格と売却価格に基づいて売買が成立します。

- スプレッド:一般的に広く設定されています。このスプレッドは、販売所の運営コスト、暗号資産の在庫を抱えるリスク、そして利益をカバーするために設定されるため、実質的な手数料として機能します。

- スプレッドが広い理由:販売所は、利用者に対して常に暗号資産を売買できる状態(流動性)を提供する役割を担います。そのため、市場価格の変動リスクを自身で引き受ける必要があり、そのリスクプレミアムがスプレッドに反映されます。また、取引システムがシンプルで初心者にも分かりやすい反面、その利便性の対価がスプレッドに含まれていると考えられます。

- メリット:操作が簡単で、「買う」「売る」を選択するだけで取引が完了するため、初心者にとって非常に分かりやすいです。また、提示された価格で確実に約定する点もメリットです。

- デメリット:スプレッドが広いため、実質的な取引コストが高くなる傾向があります。短期的な売買を繰り返す場合には、このコストが収益を圧迫する可能性があります。

取引所 (Exchange / Order Book)

- 仕組み:取引所では、利用者同士が直接暗号資産の売買を行います。取引所プラットフォームは、買い手と売り手の注文を「板(オーダーブック)」と呼ばれる場所に集め、条件が合致する注文同士をマッチングさせることで取引を成立させます。

- スプレッド:一般的に狭い傾向にあります。ここでの「スプレッド」とは、板上に存在するもっとも高い買い注文(最高買指値)ともっとも安い売り注文(最安売指値)の差額を指します。この差は、市場参加者の需要と供給のバランスによって自然に形成され、取引所運営会社が利益のために意図的に設定するものではありません。

- スプレッドが狭い理由:多くの買い手と売り手が競争的に価格を提示するため、自然と価格差が小さくなる傾向があります。とくに、流動性を提供する注文(メイカー注文)を出す参加者が多ければ多いほど、スプレッドは狭まります。

- メリット:スプレッドが狭いため、販売所に比べて実質的な取引コストを抑えやすいです(ただし、別途取引手数料が発生する場合が多い)。指値注文など、より戦略的な価格での取引も可能です。

- デメリット:板情報や注文方法の理解が必要なため、初心者にはやや複雑に感じられることがあります。また、指値注文の場合は、希望する価格に達しなければ取引が成立しない可能性があります。

このように、販売所と取引所では、価格決定のメカニズムと収益構造が根本的に異なります。販売所が提供する「価格の透明性(提示価格での確実な約定)」と「操作の簡便性」は、初心者にとっては魅力的ですが、その代償として広めのスプレッドを受け入れる必要があります。一方、取引所は「コストの低減」と「価格決定への参加(指値注文など)」というメリットがありますが、ある程度の取引知識が求められます。

取引所形式における「メイカー(Maker)」と「テイカ―(Taker)」の役割も、スプレッドの理解に関連して重要です。メイカーは、板に新たな注文を提示することで市場に流動性を提供する参加者であり、彼らの注文がスプレッドを形成します。一方、テイカ―は、板にすでに存在する注文を約定させることで流動性を取る参加者です。一部の取引所では、メイカーに対して手数料を割引したり、マイナス手数料(リベート)を提供したりすることで、流動性の供給を促し、結果としてスプレッドを狭める努力をしています。このユーザー主導の流動性供給メカニズムは、販売所にはない取引所形式の大きな特徴です。

表2:「販売所」と「取引所」の比較:スプレッドと特徴

| | |

|---|

| 特徴 | 販売所 | 取引所 |

| 取引相手 | 取引所運営会社 | 他の利用者 |

| 価格決定方法 | 運営会社が提示 | 利用者間の需要と供給 |

| スプレッド幅 | 広い傾向 | 狭い傾向 |

| 取引手数料 | 無料の場合が多いが、スプレッドが実質コスト | 有料の場合が多い |

| 透明性 | 価格提示は明確だが、コスト内訳は不透明 | 板情報により市場の深さが可視化 |

| 使いやすさ | 簡単・初心者向け | やや複雑・中上級者向け |

| 主な利用者層 | 初心者、手軽さを重視する層 | コスト意識の高い層、アクティブトレーダー |

| メリット | 簡単操作、即時約定 | 低コスト、指値注文可能 |

| デメリット | 高コスト | 操作がやや複雑、約定しない可能性 |

【海外との比較】国内取引所と海外取引所のスプレッド傾向₿

暗号資産取引におけるスプレッドは、国内の取引所と海外の取引所とで異なる傾向が見られます。一般的に、海外の大手取引所の方が、国内取引所よりもスプレッドが狭いことが多いと言われています。

この傾向の主な理由は、市場の「流動性の高さ」にあります。海外の主要な取引所は、世界中の多数のトレーダーが利用しているため、取引量が非常に多く、市場の流動性が国内取引所と比較して格段に高い場合があります。たとえば、BinanceやCoinbaseといった世界的な大手取引所では、1日あたり数十億ドル規模の取引が行われることも珍しくありません。流動性が高い市場では、多くの買い注文と売り注文が常に交錯しているため、買値と売値の差であるスプレッドが自然と狭まる傾向にあります。取引量が多いと、希望する価格での売買が成立しやすく、大口の注文を入れても市場価格への影響が比較的小さく抑えられるため、とくに短期売買を行うトレーダーにとっては大きなメリットとなります。

しかし、海外取引所の利用には、スプレッドの狭さというメリットの裏に、いくつかの重要な注意点が存在します。

- 法規制:最大の注意点は、日本の法規制の適用範囲です。海外取引所の多くは、日本の金融庁の登録を受けておらず、日本の資金決済法や金融商品取引法の管轄外で運営されています。これは、利用者保護の仕組みや不正防止策が日本の基準と異なる可能性があり、万が一、ハッキング被害や取引所の破綻、不当な出金拒否などのトラブルが発生した場合、日本の法的枠組みでの救済が困難になるリスクを意味します。国内取引所は金融庁の監督下にあり、顧客資産の分別管理や信託保全が義務付けられているなど、安全対策や利用者保護の体制が整っていますが、海外取引所ではこれらが任意である場合も少なくありません。

- 言語:プラットフォームの表示やカスタマーサポートが日本語に完全対応していない場合があります。取引上の問題や不明点が生じた際に、言語の壁が解決を困難にする可能性があります。

- セキュリティリスク:とくに新興の海外取引所や実績の乏しい取引所の中には、セキュリティ対策が不十分なものも存在し、ハッキングによる資産流出や、運営側による詐欺(ラグプルなど)のリスクが国内取引所よりも高いと言えます。

- 税務処理:海外取引所で得た利益も日本の税法にしたがって申告する必要がありますが、取引履歴が外貨建て(例:USDやUSDT)や暗号資産建て(例:BTC)で記録されるため、すべての取引を日本円に換算して損益を計算する手間が発生します。これにより計算ミスや申告漏れのリスクが高まる可能性があります。

- 金融庁のスタンス:日本の金融庁は、国内居住者に対して無登録で金融商品取引業を行う海外業者について警告を発しており、事実上、金融庁未登録の海外取引所の利用は推奨されていません。

国内取引所のスプレッドが海外取引所に比べて相対的に広い傾向にある背景には、こうした厳格な国内規制への対応コストや、国内市場の規模がグローバル市場に比べて小さいことなどが影響していると考えられます。つまり、国内取引所を利用する際の相対的に広いスプレッドは、ある意味で高い安全性や法的な保護、日本語での手厚いサポートといった便益に対する対価と捉えることもできるでしょう。海外取引所の利用を検討する際には、スプレッドの狭さという直接的なコストメリットだけでなく、これらの潜在的なリスクやデメリットを総合的に比較衡量し、慎重な判断を下す必要があります。

【2025年最新】暗号資産のスプレッド比較と選び方₿

2025年現在の暗号資産市場において、スプレッドを比較し、自身に最適な取引所を選ぶことは、投資成果を左右する重要な要素です。ここでは、主要な暗号資産であるビットコイン(BTC)、イーサリアム(ETH)、リップル(XRP)を中心に、国内主要取引所のスプレッド傾向を比較し、賢い選び方について解説します。

- 【主要取引所】ビットコイン(BTC)スプレッド比較ランキング

- 【人気アルトコイン】イーサリアム(ETH)・リップル(XRP)のスプレッド比較

- 結論!スプレッドが狭いオススメの国内取引所はここ

- 【コラム】2025年に注目すべき暗号資産の選び方

- スプレッドで損しない!コストを抑えてお得に取引するコツ

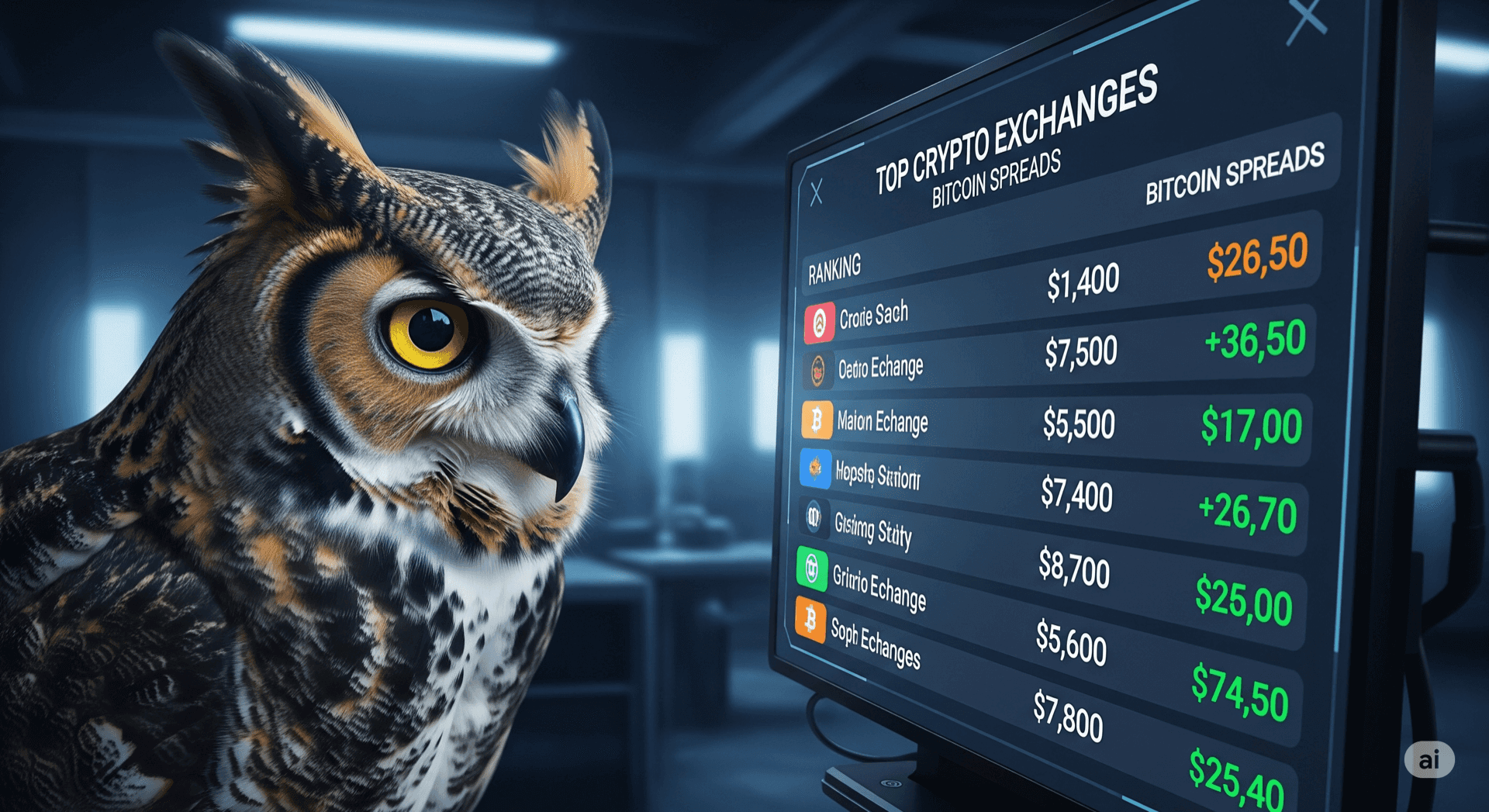

【主要取引所】ビットコイン(BTC)スプレッド比較ランキング₿

ビットコインは暗号資産の代表格であり、多くの取引所で活発に取引されています。しかし、そのスプレッドは取引所や取引形式(販売所か取引所か)によって大きく異なります。以下は、2025年5月時点での国内主要取引所におけるビットコインのスプレッドに関する情報ですが、スプレッドは常に変動するため、あくまで調査時点での目安として捉えてください。

販売所形式におけるスプレッド比較の一例(2025年5月同時調査に基づく):

- Coincheck:1,517円

- GMOコイン:2,354円

- bitFlyer:4,120円

- BITPOINT:29,532円

- bitbank:1円

特筆すべきはbitbankの1円というスプレッドですが、これは「取引所」形式におけるオーダーブック上の買値と売値の最良気配値の差である可能性が非常に高いです。販売所形式のスプレッドは、通常、取引所が提示する買値と売値の差であり、これには取引所の利益やリスクプレミアムが含まれるため、数千円から数万円単位になることが一般的です。したがって、上記のbitbankの数値と他の取引所の販売所スプレッドを単純比較するのは適切ではない可能性があります。ランキングを作成する際には、この「販売所」スプレッドなのか「取引所」の気配値差なのかを明確に区別することが不可欠です。

OKCoinJapan(OKJ)、bitbank、GMOコインの3社は、販売所においてもビットコインのスプレッドが市場平均よりも狭い傾向にあるとの情報もあります(2025年5月時点)。とくにOKCoinJapanは、この調査において販売所でのビットコインスプレッドがもっとも狭いとされています。

スプレッドのランキングは、調査のタイミングや市場の状況によって容易に変動します。そのため、静的なランキングに過度に依存するのではなく、取引を行う直前に自身でリアルタイムのスプレッドを確認する習慣を身につけることがより重要です。このランキングは、どの取引所が一般的に競争力のあるスプレッドを提供する傾向があるかを示すものと理解すべきです。

表3:【2025年版】国内主要取引所ビットコイン(BTC)販売所スプレッド比較(目安)

| | | | |

|---|

| 取引所名 | ビットコイン販売所スプレッド | スプレッド率目安 | 調査日時 | 備考 |

| Coincheck | 1,517 | 約0.02% (BTC価格700万円時) | 2025年5月 | 取引所形式も利用可能 |

| GMOコイン | 2,354 | 約0.03% (BTC価格700万円時) | 2025年5月 | 取引所形式も提供、Maker手数料がマイナスの場合あり |

| bitFlyer | 4,120 | 約0.06% (BTC価格700万円時) | 2025年5月 | 取引所形式(bitFlyer Lightning)あり |

| BITPOINT | 29,532 | 約0.42% (BTC価格700万円時) | 2025年5月 | |

| bitbank | 1 (※取引所形式の可能性大) | ほぼ0% (※取引所形式の場合) | 2025年5月 | 主に取引所形式が強み。販売所スプレッドは別途確認要 |

| OKCoinJapan | 記載なし | - | 2025年5月 | 販売所スプレッドが市場平均以下との情報 |

注: スプレッド率目安はBTC価格を700万円と仮定した場合の参考値です。実際のBTC価格、スプレッド、スプレッド率は常に変動します。bitbankの1円スプレッドは取引所形式の最良気配値差の可能性が高く、他の販売所スプレッドとは性質が異なります。

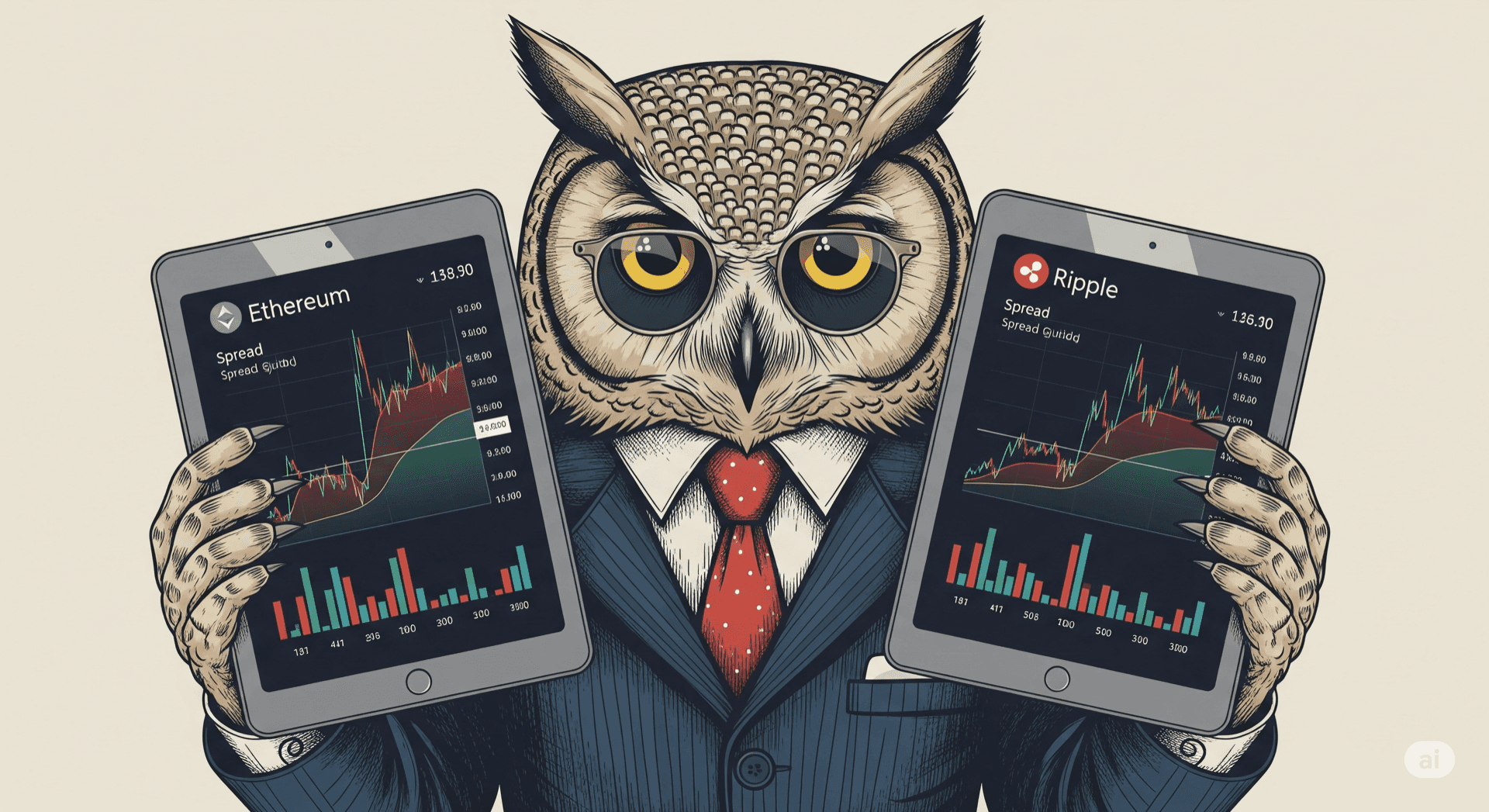

【人気アルトコイン】イーサリアム(ETH)・リップル(XRP)のスプレッド比較₿

ビットコイン以外の人気アルトコインであるイーサリアム(ETH)やリップル(XRP)についても、スプレッドは取引所によって大きく異なります。また、同じ取引所内でも、通貨によってスプレッドの広さが異なるのが一般的です。

2025年5月時点の販売所形式におけるスプレッド比較の一例は以下の通りです:

イーサリアム (ETH):

- Coincheck:228円

- GMOコイン:175円 (この調査では最狭水準)

- bitFlyer:179円

- BITPOINT:4,121円

- bitbank:215円

リップル (XRP):

- Coincheck:1.34円

- GMOコイン:0.057円

- bitFlyer:0.280円

- BITPOINT:2.45円

- bitbank:0.001円 (この調査では極めて狭いが、取引所形式の可能性が高い)

ただし、別の情報源では異なる結果も示されています。たとえば、DMM BitcoinとGMOコインのイーサリアムスプレッドを比較した例では、DMM Bitcoinが9,989円、GMOコインが13,104円となり、このケースではDMM Bitcoinの方が有利とされています。また、GMOコインのXRPスプレッドに関して、ある時点では約4.9%と中間的で、その比較ではBITPOINTがもっとも狭かったという報告もあります。これは上記15のデータとは大きく異なります。

これらの情報の食い違いは、アルトコイン市場の流動性がビットコインに比べて低く、取引所ごとの在庫状況やリスク評価によってスプレッドがより大きく変動しやすいことを示唆しています。とくにアルトコインの取引においては、特定の取引所が特定の通貨で強み(狭いスプレッド)を持つことがあるため、取引したい通貨ペアごとにスプレッドを確認することが一層重要になります。静的な比較表はあくまで参考とし、取引実行前のリアルタイム確認を怠らないようにしましょう。

表4:【2025年版】国内主要取引所 イーサリアム(ETH)・リップル(XRP)販売所スプレッド比較(目安)

| | | | | | |

|---|

| 取引所名 | ETH 販売所スプレッド | ETH スプレッド率目安 | XRP 販売所スプレッド | XRP スプレッド率目安 | 調査日時 | 備考 |

| Coincheck | 228 | 約0.05% (ETH価格45万円時) | 1.34 | 約1.78% (XRP価格75円時) | 2025年5月 | |

| GMOコイン | 175 | 約0.04% (ETH価格45万円時) | 0.057 | 約0.08% (XRP価格75円時) | 2025年5月 | ETHは15で最狭。XRPも狭いが7では異なる結果も。 |

| bitFlyer | 179 | 約0.04% (ETH価格45万円時) | 0.280 | 約0.37% (XRP価格75円時) | 2025年5月 | |

| BITPOINT | 4,121 | 約0.91% (ETH価格45万円時) | 2.45 | 約3.27% (XRP価格75円時) | 2025年5月 | 7ではXRPスプレッドが低いとの情報もあったが、15では広い。 |

| bitbank | 215 | 約0.05% (ETH価格45万円時) | 0.001 (※取引所形式の可能性大) | ほぼ0% (※取引所形式の場合) | 2025年5月 | XRPの0.001円スプレッドは取引所形式の最良気配値差の可能性大。販売所スプレッドは別途確認要。 |

| DMM Bitcoin | 9,989 | 約2.22% | 20で「比較的安い」との言及あり | - | 15 | 販売所のみ。ETHは15でGMOコインより有利な例あり。XRPも比較的狭いとのユーザー評価があるが、BTC/ETHは高いとの声も。 |

注: スプレッド率目安はETH価格を45万円、XRP価格を75円と仮定した場合の参考値です。実際の価格、スプレッド、スプレッド率は常に変動します。bitbankのXRP 0.001円スプレッドは取引所形式の最良気配値差の可能性が高く、他の販売所スプレッドとは性質が異なります。異なる情報源で数値に差異がある場合は、その旨を記載しています。

広告

結論!スプレッドが狭いオススメの国内取引所はここ₿

これまでの比較を踏まえ、総合的なスプレッドの狭さ、取り扱い通貨、取引形式(取引所の有無)などを考慮し、コストを抑えたいユーザーにオススメの国内取引所をいくつか紹介します。ただし、繰り返しになりますが、スプレッドは常に変動するため、以下の情報はあくまで2025年5月時点のデータや一般的な傾向に基づくものであり、取引時には必ずご自身で最新のスプレッドを確認してください。

総合的にスプレッドが狭い傾向にある取引所(販売所・取引所含む):

GMOコイン:

- ビットコイン、イーサリアム、リップルなど主要通貨のスプレッドが比較的狭い傾向にあります。とくにイーサリアムの販売所スプレッドは、ある調査では最狭水準でした。

- 「取引所」形式も提供しており、Maker注文では手数料がマイナス(リベート)になる場合があるため、コストを極限まで抑えたいアクティブトレーダーにも適しています。

- 取り扱い通貨数も豊富で、入出金手数料が無料な点も魅力です。顧客満足度が高いとの評価もあります。

DMM Bitcoin:

- 販売所形式専門ですが、スプレッドが比較的低く設定されているとの評価があります。とくにイーサリアムに関しては、GMOコインよりも有利なスプレッドが提示された事例も報告されています。

- レバレッジ取引の取扱数が多く、入出金手数料も無料です。

bitbank:

- 「取引所」形式での取引に強みがあり、オーダーブック上のスプレッド(最良気配値の差)はビットコインで1円、リップルで0.001円といった極めて狭い数値が観測されています。これは実質的なスプレッドが非常に小さいことを意味します(ただし、別途取引手数料がかかる場合があります)。

- コストを最優先するトレーダーにとっては有力な選択肢となりますが、販売所形式のスプレッドは別途確認が必要です。

その他注目すべき取引所:

- OKCoinJapan (OKJ):販売所におけるビットコイン、イーサリアム、リップルのスプレッドが市場平均よりも狭いとの評価があります。

- Coincheck:スプレッドは上記3社に比べるとやや広めの場合もありますが、アプリの使いやすさや取り扱い通貨の豊富さから、初心者や多様な通貨を取引したいユーザーに人気があります。

取引所選びのポイント:

- 主に取引する通貨:特定のアルトコインを頻繁に取引する場合、その通貨のスプレッドが狭い取引所を選ぶことが重要です。

- 取引スタイル:短期売買を繰り返すなら、「取引所」形式でスプレッドと手数料の合計コストが低いところを。長期保有で手間をかけたくないなら、多少スプレッドが広くても操作が簡単な「販売所」を選ぶという判断もあり得ます。

- 複数の口座開設:もっとも賢明な戦略の1つは、複数の取引所に口座を開設し、取引の都度、もっとも有利なスプレッドを提示している取引所を利用することです。これにより、状況に応じた最適なコストでの取引が可能になります。

最終的に「ここが一番良い」と断言できる単一の取引所は存在しません。自身の取引スタイル、重視するポイント(コスト、使いやすさ、通貨の種類など)を総合的に勘案し、最適な取引所を選びましょう。

【コラム】2025年に注目すべき暗号資産の選び方₿

「2025年に買うべき仮想通貨は?」という問いは、多くの投資家が抱く関心事でしょう。特定の銘柄を推奨するものではありませんが、将来性のある暗号資産を選ぶ際に注目すべきポイントを解説します。これらの要素は、その暗号資産の健全性や成長可能性を示唆し、結果として流動性の向上やスプレッドの縮小にも繋がり得るため、取引コストの観点からも重要です。

将来性のある暗号資産を選ぶ際のポイント:

信用度とホワイトリスト掲載:

- 重要性:暗号資産はデジタルデータであるため、詐欺や不正利用のリスクが伴います。信頼できるプロジェクトを選ぶことが大前提です。

- 確認方法:日本国内の暗号資産交換業者が取り扱っている「ホワイトリスト」掲載銘柄は、一定の審査を経ているため、比較的信頼性が高いと言えます。金融庁に登録された交換業者が扱う銘柄は、ある程度のスクリーニングがされていると考えてよいでしょう。

時価総額:

- 重要性:時価総額(発行枚数 × 現在価格)は、その暗号資産の市場における規模や認知度を示します。一般的に時価総額が大きいほど、市場の信頼が厚く、価格も比較的安定し、取引も活発になる傾向があります。時価総額が小さいと、情報が乏しく、流動性が低く、価格変動が激しすぎるリスクがあります。

- 確認方法:CoinMarketCapやCoinGeckoなどの情報サイトで確認できます。安定性を求めるなら、時価総額1000億円以上が1つの目安とされています。

取引量(流動性):

- 重要性:1日の取引量が多い(流動性が高い)暗号資産は、売買が成立しやすく、スプレッドも狭くなる傾向があります。流動性が低いと、希望価格での取引が難しくなったり、大きな注文が価格に影響を与えやすくなったりします。

- 確認方法:これも情報サイトで確認可能です。短期売買を考えるなら、1日の売買代金が少なくとも数十億円規模、より安心して取引するなら100億円以上を目安にすると良いでしょう。

ボラティリティ(価格変動の大きさ):

- 重要性:各暗号資産には固有の価格変動リスクがあります。自身の許容リスクや投資戦略に合ったボラティリティの通貨を選ぶことが重要です。

- 確認方法:過去の価格チャート(日足、週足、月足など)を確認し、値動きのパターンや変動幅を把握します。

使用用途・開発目的・ロードマップ:

- 重要性:その暗号資産がどのような問題を解決するために作られ、どのような技術的特徴を持ち、将来的にどのような発展を目指しているのか(ロードマップ)を理解することは、長期的な価値を見極める上で不可欠です。明確で実用的なユースケースがあり、開発が活発に進んでいるプロジェクトは、将来性が期待できます。

- 確認方法:プロジェクトの公式サイトやホワイトペーパー、コミュニティ(SNSなど)の活動状況を確認します。

これらの要素を総合的に評価することで、将来性のある暗号資産を見極める手助けとなります。そして、健全なファンダメンタルズを持つ暗号資産は、結果として多くの市場参加者を引きつけ、流動性が高まり、スプレッドが狭まるという好循環を生み出す可能性が高いのです。これは、取引コストを抑えたいと考える投資家にとっても重要な視点と言えるでしょう。一方で、日本の投資家が「ホワイトリスト」掲載銘柄に絞って投資することは、安全性と規制遵守を高める反面、海外の初期段階の高リスク・高リターンなプロジェクトへのアクセスを制限することにもなります。これは、投資家保護とイノベーションへの早期アクセスの間のトレードオフと言えるでしょう。

スプレッドで損しない!コストを抑えてお得に取引するコツ₿

スプレッドは暗号資産取引における実質的なコストであり、とくに短期的な売買を繰り返すトレーダーにとっては無視できない影響を与えます。ここでは、スプレッドによる損失を最小限に抑え、よりお得に取引するための具体的なコツを紹介します。

原則として「取引所」形式を利用する:

繰り返しになりますが、「販売所」形式はスプレッドが広く設定されていることが一般的です。「取引所」形式(ユーザー間の板取引)では、スプレッドが市場の需給によって決まるため、相対的に狭くなる傾向があります。取引手数料が発生する場合もありますが、トータルコストでは取引所形式の方が有利になることが多いです。

流動性が高い時間帯(平日日中など)に取引する:

市場の流動性が低い時間帯、たとえば早朝や週末などは、取引参加者が少なくなりスプレッドが広がりやすくなります。可能な限り、世界の主要市場が活発に動いている平日日中など、流動性が高いと見込まれる時間帯に取引を行うことで、より狭いスプレッドで取引できる可能性が高まります。

急な価格変動時を避ける:

市場価格が急騰・急落しているようなボラティリティの高い状況では、スプレッドが通常よりも大幅に拡大することがあります。このような時は、冷静に市場の状況を見極め、価格とスプレッドが落ち着くのを待つことも1つの戦略です。焦って取引すると、予期せぬ高コストを支払うことになりかねません。

一度に大量の注文をしない(とくに流動性の低い銘柄の場合):

とくに流動性が低いアルトコインなどを取引所形式で売買する際、一度に大量の注文を出すと、板情報を「食って」しまい、結果的に不利な価格で約定する「スリッページ」が発生する可能性があります。販売所の場合でも、大口注文に対しては通常より広いスプレッドが提示されることがあります。必要に応じて注文を分割するなど、市場への影響を考慮した発注方法を検討しましょう。

複数の仮想通貨取引所に登録しスプレッドを比較する:

スプレッドは取引所によって、また同じ取引所でもタイミングによって異なります。複数の取引所に口座を開設しておき、取引を行う直前に各取引所のリアルタイムスプレッドを比較することで、その時点でもっとも有利な条件を提示している取引所を選ぶことができます。

取引量の多い通貨を選ぶ:

ビットコインやイーサリアムのようなメジャーな暗号資産は、取引量が多く流動性が高いため、一般的にマイナーなアルトコインよりもスプレッドが狭い傾向にあります。スプレッドコストを抑えたいのであれば、流動性の高い通貨を中心に取引することを検討しましょう。

これらのコツを実践することで、スプレッドによる実質的なコストを意識的に管理し、取引の収益性を高めることが期待できます。とくに、市場の状況を待つ「忍耐力」は、時にスプレッドという名の「焦りのコスト」を支払うことを避けるために重要です。頻繁に取引するトレーダーにとって、スプレッドを積極的に管理する技術は、市場分析能力と同様に収益に直結するスキルと言えるでしょう。

よくある質問(FAQ)₿

暗号資産のスプレッドに関して、利用者が抱きがちな疑問とその回答をまとめました。

Q. スプレッドが広すぎて儲からないのですが?

- A. スプレッドが広いと感じる場合、いくつかの原因と対策が考えられます。 まず、利用している取引形式が「販売所」である可能性が高いです。販売所は操作が簡単な反面、スプレッドが広く設定されているため、とくに短期的な売買では利益が出にくい構造になっています。購入した価格からスプレッド分以上価格が上昇しないと利益にならないため、頻繁な取引には不向きです。 対策としては、まず「取引所」形式の利用を検討することをオススメします。取引所形式では、ユーザー同士の需給で価格が決まるため、スプレッド(実質的な買値と売値の差)が販売所に比べて格段に狭くなる傾向があります。 また、投資の視点を長期的なものに切り替えることも有効です。長期保有を前提とすれば、購入時のスプレッドコストが、将来的な大きな価格上昇益に対して相対的に小さくなる可能性があります。 さらに、流動性の高い時間帯を選ぶ、ボラティリティの高い時を避けるなどの工夫も有効です。 多くの場合、「儲からない」という悩みは、取引スタイル(例:短期売買)と取引場所(例:スプレッドの広い販売所)のミスマッチから生じています。ご自身の投資戦略とコスト構造を再検討することが重要です。

Q. CFDのスプレッドとの違いは?

- A. 暗号資産CFD(Contract for Difference:差金決済取引)のスプレッドも、現物取引のスプレッドと同様に、買値と売値の差額を指します。この点では基本的な概念は同じです。 しかし、CFD取引には現物取引とは異なる特有のコストが発生する点に注意が必要です。もっとも代表的なものが「レバレッジ手数料(オーバーナイト金利、ファンディングレート、調整金などとも呼ばれます)」です。CFDはレバレッジをかけて取引することが一般的ですが、ポジションを翌営業日に持ち越す(オーバーナイトする)場合、このレバレッジ手数料が日々発生します。たとえば、建玉金額に対して日次0.04%といった手数料がかかることがあります。この手数料は保有期間が長くなるほど累積し、大きなコスト負担となる可能性があります。 また、CFD取引では、損失が一定水準に達すると強制的にポジションが決済される「ロスカット」制度がありますが、その際に「ロスカット手数料」が発生する取引所もあります。 さらに、CFD取引では実際に暗号資産を保有するわけではなく、その価格変動を参照して差金決済を行う契約を取引します。このため、現物保有に伴うステーキング報酬などは得られません。 レバレッジをかけることで少額の資金で大きな取引が可能になる反面、スプレッドだけでなくこれらの追加コストが総取引コストに影響を与えるため、CFD取引を行う際は、スプレッドに加えてこれらの手数料構造を十分に理解しておく必要があります。とくにレバレッジ取引では、スプレッドが証拠金に対して占める割合も大きくなるため、より慎重なコスト管理が求められます。

暗号資産のスプレッド比較を総括₿

暗号資産取引におけるスプレッドの基本概念から、その発生原因、取引形式による違い、国内外の比較、そしてコストを抑えるための具体的な戦略に至るまで、多角的に解説してきました。

暗号資産取引においてスプレッドを理解し、比較することの重要性は、いくら強調してもしすぎることはありません。スプレッドは、とくに取引手数料無料を謳う「販売所」においては実質的な取引コストそのものであり、トレーダーの収益性に直接的な影響を与えます。流動性、ボラティリティ、取引時間帯、取引形式(販売所か取引所か)、そして通貨の種類といった要因が複雑に絡み合い、スプレッドの幅は常に変動しています。

短期的な売買を頻繁に行うトレーダーほど、スプレッドの影響は大きくなります。わずかなスプレッドの差も、積み重なれば大きなコスト差となり得るため、自身の投資スタイルを明確にし、それに合った手数料体系(取引手数料とスプレッドのバランス)を持つ取引所を慎重に選ぶことが肝要です。

市場が成熟し、競争が激化すれば、将来的にはスプレッドが全体的に縮小していく可能性も考えられます。しかし、スプレッドを生み出す根本的な要因(マーケットメイカーのリスク負担や流動性の提供コスト)がなくなるわけではありません。したがって、投資家自身がスプレッドのメカニズムを理解し、賢明な取引判断を下していくことの重要性は、今後も変わらないでしょう。

参考:

広告

更新